美国期货负值率(美国期货负数怎么回事)

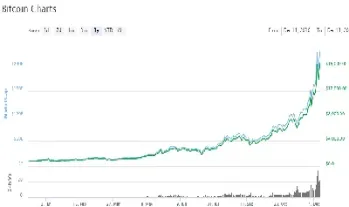

最近,美国期货市场出现了一个令人惊讶的现象:某些期货合约的价格跌至负值。这引起了广泛的关注,人们纷纷猜测这一现象背后的原因。将深入探讨美国期货负值率的成因、影响和应对措施。

什么是期货合约?

期货合约是一种标准化的合同,规定在未来特定日期以特定价格买卖一定数量的标的资产(如石油、玉米或股票)。期货合约允许买家和卖家在未来锁定价格,从而降低价格波动的风险。

负值率的成因

期货合约价格跌至负值的原因有很多,但最常见的原因是供过于求。当市场上有大量的标的资产可供出售,而买家却很少时,价格就会下跌。

在最近的案例中,由于新冠肺炎疫情导致全球经济活动放缓,对石油的需求大幅下降。石油生产商仍在继续生产石油,导致市场上出现石油过剩。在这种情况下,石油期货合约的价格跌至负值,因为卖家急于出手手中的石油,即使这意味着亏本。

负值率的影响

期货合约价格跌至负值会产生一系列影响:

- 对生产商造成损失:当期货价格为负时,生产商会遭受损失,因为他们必须以低于生产成本的价格出售产品。

- 扰乱市场:负值率会扰乱市场,因为买家和卖家变得不愿参与交易。

- 影响消费者:负值率有时会传导至现货市场,导致消费者支付更高的价格。

应对措施

为了应对期货合约价格跌至负值的情况,政府和市场参与者可以采取以下措施:

- 减少生产:生产商可以减少生产,以减少市场上的供应过剩。

- 增加需求:政府可以采取措施刺激需求,例如通过补贴或税收减免。

- 实施价格下限:政府或交易所可以实施价格下限,以防止期货价格跌至负值以下。

- 提高市场透明度:提高市场透明度可以帮助参与者更好地了解供求状况,从而减少负值率发生的可能性。

美国期货合约价格跌至负值是一个罕见但重要的事件,它凸显了市场供求失衡的潜在风险。了解负值率的成因、影响和应对措施对于管理这些风险和维护市场稳定至关重要。通过采取适当的措施,我们可以降低负值率发生的可能性,并减轻其对生产商、消费者和整个经济的影响。

THE END