期货合约多头交割定义(期货合约中的多头与空头)

期货合约是标准化合约,规定了买卖双方在未来特定日期以特定价格买卖某种特定商品或资产的协议。参与期货交易的投资者分为多头和空头两种角色,他们的交易策略和风险承受能力截然不同。将重点阐述期货合约多头交割的定义,并详细解释多头和空头在期货交易中的角色和风险。

什么是期货合约多头?

在期货市场中,多头是指买入期货合约的一方。他们预期标的资产(例如某种商品、指数或利率)的未来价格会上涨,因此买入合约,希望在未来以更高的价格卖出合约,从而赚取差价。多头持有的合约数量代表其对标的资产的看涨预期强度。多头交易的风险在于标的资产价格下跌,导致合约价值下降,甚至可能面临亏损。多头需要支付保证金来保证其合约的履行,如果价格下跌到一定程度,则可能面临追加保证金的风险,甚至被强制平仓。

期货合约多头交割的定义

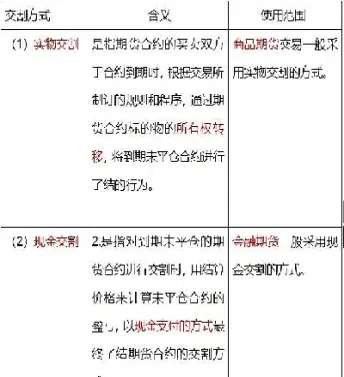

期货合约多头交割是指期货合约到期日,多头按照合约规定的数量和价格,实际收取标的资产的行为。并非所有期货合约都必须进行实物交割,大部分期货合约会在到期日前通过平仓来结算。只有当多头选择不平仓,并且合约允许实物交割时,才会发生实物交割。实物交割意味着多头需要付出实际的资金来购买标的资产,并承担相应的仓储、运输等费用。 这通常发生在一些农产品、金属等实物商品的期货合约中。选择交割对于多头来说意味着需要具备相应的能力去接收、储存和处理标的资产,这对于普通投资者来说通常是不现实的。绝大多数情况下,多头会在到期日前选择平仓来避免实物交割的麻烦。

期货合约空头及其与多头的关系

与多头相对的是空头,空头是指卖出期货合约的一方。他们预期标的资产的未来价格会下跌,因此卖出合约,希望在未来以更低的价格买回合约,从而赚取差价。空头和多头是交易的两个方面,他们的交易行为相互依存,构成期货市场的交易基础。空头的交易行为为多头提供了卖出合约的机会,而多头的交易行为为空头提供了买回合约的机会。期货市场的价格波动正是由多头和空头的交易行为共同决定的。空头也需要支付保证金,并面临价格上涨导致亏损的风险。

多头交割的风险与收益

多头交割的收益显而易见,当标的资产价格上涨时,多头可以以更高的价格卖出合约,获得差价利润。多头交割也面临着巨大的风险:

- 价格风险: 标的资产价格下跌是多头面临的最大风险,这可能导致严重的亏损,甚至超过初始投资金额。

- 交割风险: 实物交割需要多头承担仓储、运输、保管等额外成本和风险,这需要多头具备相应的专业知识和能力。

- 市场风险: 市场波动剧烈可能导致多头无法及时平仓,增加亏损的可能性。

- 流动性风险: 在市场流动性不足的情况下,多头可能难以找到合适的平仓机会,从而增加亏损的风险。

多头策略与风险管理

为了降低多头交割的风险,投资者可以采取多种策略:

- 设置止损点: 预先设定一个止损点,当价格跌破止损点时及时平仓,以限制亏损。

- 分散投资: 不要将所有资金都投入到单一合约中,分散投资可以降低风险。

- 关注市场信息: 密切关注市场动态,及时调整交易策略。

- 选择合适的合约: 根据自身的风险承受能力和投资目标选择合适的合约。

- 控制仓位: 不要过度使用杠杆,控制仓位可以降低风险。

总而言之,期货合约多头交割是期货交易中的一种特殊情况,它代表着多头对标的资产价格上涨的坚定预期,并愿意承担相应的风险。在进行期货交易时,投资者必须充分了解多头和空头的概念,并根据自身情况制定合理的交易策略和风险管理方案,才能在期货市场中获得稳定的收益。

下一篇

已是最新文章